近期,药品零售市场“热闹非凡”,阿里入局,投资2家连锁巨头,益丰大药房大手笔收购新兴药房,九州通与步长制药联手开连锁药店……医药企业都在积极求变,布局零售市场,四大上市连锁药店也是大动作频发,药品零售4000亿市场眼看即将生变。

药品零售4000亿市场,医药企业纷纷布局

据商务部发布的《2017年药品流通行业运行统计分析报告》数据,2017年我国药品零售市场为4003亿元,扣除不可比因素同比增长9.0%,增速同比去年下降0.5个百分点。2017年全国共有药品零售连锁企业5409家,下辖门店229224家,零售单体药店224514家,零售药店门店总数453738家。

近期,药品零售4000亿市场并不“太平”,各大医药企业动作频发,纷纷布局:

6月29日,国药一致发布公告,其子公司国大药房6.7亿出售4成股份,由国药一致下属全资企业变更为国药一致与外商合资企业,这将有助于提升国药一致市场地位及盈利空间。

6月25日,马云出手,阿里健康4.54亿投资漱玉平民,同日还牵手华人健康,或全面布局支付宝“未来药店”模式。

6月22日,益丰大药房发布公告称,公司通过发行股份及现金的方式买下新兴药房86.31%股权,作价为13.8亿,此番收购让益丰大药房实力大增,有望赶超其他几家上市连锁药店。

6月20日,九州通、步长药业一同发布公告称,将药房托管业务调整为专业药房模式,并拟投入资金设立各地专业药房连锁公司共同开展连锁业务。

……

可以看出的是,在医药企业争相布局下,药品零售市场格局或将出现改变,作为已经在A股上市的四大连锁药店,一心堂、大参林、老百姓、益丰大药房,他们在药品零售市场占据主导地位,他们目前面临怎样的局面?又会有怎样的举措?

A股4巨头并购频发,益丰大药房备受瞩目

在全国连锁药店呈诸侯割据的局面下,能够在行业并购浪潮中快速扩大自己的份额,不断提升规模天花板,是实现药店龙头到药店巨头的关键性因素,一般来说,具有优秀并购整合能力的企业更能在跑马圈地中拔得头筹。

2017年,四家药店均有并购活动进行,一心堂发起了对重庆宏声桥大药房连锁有限公司门店资产及其存货等12起收购工作;大参林发起并购9起,其中对全资或控股收购项目8起,涉及门店数为231家(其中已签约未交割门店173家),参股投资项目1起,投资成本为3150万元;一心堂跟老百姓均为16起,其中益丰大药房有全资或控股收购项目15起,涉及门店数为474家(其中已签约未交割门店307家),参股投资项目1起,投资成本为6120万元。

2018年至今,益丰大药房备受瞩目,1月5日,益丰大药房发布公告拟收购湖南浏阳天顺、江苏无锡九州医药(51%)、江西天顺大药房(60%)三家连锁药店,涉及收购金额2.44亿元,共计244家门店(医保门店107家),2016年销售收入合计3.5亿元;6月22日,历经两个多月停牌之后,益丰大药房发布公告,以支付现金及发行股份的方式购买石家庄新兴药房连锁股份有限公司86.31%股权,作价为13.8亿元。

4巨头业绩大比拼,大参林成黑马

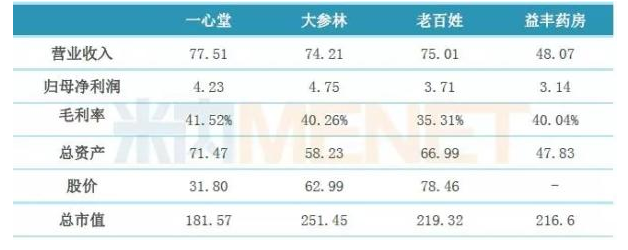

表1:2017年四大上市连锁药店业绩情况(单位:亿元)

据上市公司2017年年报数据,2017年四家上市连锁药店,有三家营业收入超过70亿元,其中一心堂营收,为77.51亿元,其次为老百姓,营收为75.01亿元;有两家净利润超过4亿元,其中大参林净利润,为4.75亿元;有三家总市值超过两百亿,其中大参林的总市值,为251.45亿元。

从上市时间看,一心堂、大参林、老百姓、益丰大药房上市时间分别为2014年、2017年、2015年、2015年,大参林上市时间最短,在接近一年的时间里,其总市值及净利润已经超过其他三家药店,可谓是上市连锁药店中的“黑马”。

需求驱动品类发展,参茸滋补品成大参林亮点

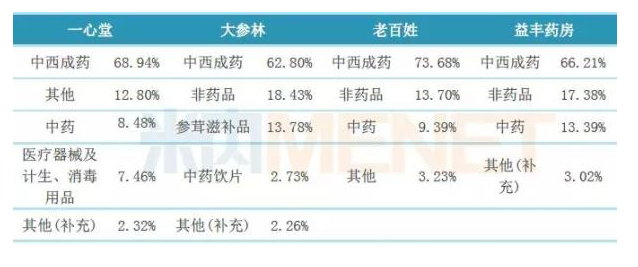

表2:2017年四大上市连锁药店各品类销售占比情况

零售药店的本质就是通过服务的增值来提升药品的附加价值,满足顾客的购药需求。目前在“大健康概念”、人口老龄化加速及医疗消费升级的环境下,消费者的养生保健意识不断加强,零售药店需要积极布局多个品类,满足客户需求,从而打造具备竞争力的经营模式。

从经营的品类看,四家药店经营的品类还是比较丰富的,除了常规的药品之外,还有一些非药品、医疗器械、滋补类药材等;中西成药是四家药店共同的主打品类,销售占比均在60%以上,老百姓达70%以上;参茸滋补品是大参林的特有品类,占据大参林销售收入的13.78%。

“圈地运动”拉锯战开展,一心堂“痴迷”开店

图1:2017年四大药店新增门店情况

注:不包含加盟药店 (来源:上市公司年报)

对于零售药店来说,药店的规模越大,对上游供应商的议价能力和自身渠道价值越大,边际成本越低,因此规模越大的药店,一般盈利能力越强。2017年,四大上市连锁药店拉开了轰轰烈烈的“圈地运动”,在各自规模扩充上都下了不少功夫。

2017年,四家药店的门店都出现不同程度的增加,一心堂新增药店最多,多达1110家,其中新开门店662家,收购门店448家;紧接着是老百姓,新增药店657家,其中新开门店339家,收购门店318家。

从新增店面分布地区看,一心堂坚持少区域高密度布局策略,重心仍放在西南地区,其中云南省在2017年新增473家门店;大参林坚持“聚焦两广,全国扩张”的战略,2017年华南地区共新增535家门店,其中广西新增148家,华中地区的河南新增门店84家;老百姓坚持“全国布局”、“全渠道布局”的发展战略,2017年对华北区域出手,新增了258家门店;益丰大药房一直以来盘踞在中南、华东两地,甚少对其他区域出手,但随着近期多起并购,其在江苏、江西、湖北、河北等地也将占据一定市场。

表3:2017年四大上市连锁药店店面分布情况

从门店总数看,总部位于云南省的一心堂门店总数最多,达5066家,其次是总部位于广东省的大参林,达2985家。从四家药店的医保门店占总门店占比看,老百姓的占比,达83.57%,益丰大药房的占比,达68.37%。

从门店分布情况看,一心堂跟老百姓门店涉及区域面比较广,大参林跟益丰大药房集中度较高;从门店集中区域看,一心堂主要集中在西南地区(包括云南省、四川省、重庆市、贵州省),有4111家门店;大参林主要集中在华南地区(包括广东省、广西省),共有2600家门店;老百姓主要集中在华中地区(包括湖南省、湖北省、江西省、河南省),有886家门店;益丰大药房主要集中在中南地区(包括湖南省、湖北省、广东省),有1146家门店。

承接处方外流红利,四大上市药店均呈多业态发展

随着医药分开、药店分类分级管理、药占比、零加价、两票制等政策落地,药品零售药店迎来新机遇,处方外流成大势所趋,零售药店应逐渐发展DTP药房、慢病生活馆、院边店等多种业态,以便能更好承接处方外流红利。

在医药电商方面,一心堂陆续推出一心堂APP、团购业务、跨境业务、一心到家B2C业务等,2017年实现电商业务交易额6538.91万元;大参林也在大力发展B2C、O2O等医药电商业务;老百姓通过官网商城、大型电商平台旗舰店、微信公众号及手机移动端等,探索和发展O2O、B2C业务模式;益丰大药房2013年开启医药电商业务,2016年成立电商事业群,下设B2C、O2O、CRM、电商技术等电商事业部,以CRM和大数据为核心,打造线上线下融合发展的医药电商业务。

在慢病管理方面,一心堂提供慢病卡购药服务的门店超过100家;大参林正在筹建中医馆(诊所)/坐堂、申请慢病定点;老百姓正逐步形成糖尿病、心脑血管、风湿骨病等多个专业病种的服务体系,并先后在多个区域建立慢病服务试点门店;益丰大药房对慢病及处方药顾客进行分析研究,开展慢病专柜、专区、专店,配备专业员工,为患者提供专业化的目标管理、用药指导和用药提醒。

在DTP药房方面,截至2017年底,一心堂经营DTP品种450个,实现销售额1.32亿元,同比增长50.97%;大参林也在大力发展DTP药房;老百姓利用全国资源加快医院品种、新特药(DTP)品种、通过一致性评价品种的渠道开发及引进;益丰大药房成立DTC事业部,大力推动与处方药厂家的战略合作,打造DTP专业药房。

在院边店建立方面,一心堂现有二级及以上医院方圆200米范围内门店613家;大参林2017年新增118家院边店;益丰大药房院周店占总门店数比约30%,未来力争实现二甲以上医院全覆盖。

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57