我国医药外包服务方面,2019年市场规模超千亿,向“研发+生产”服务转型是趋势。商业服务方面,药品零售仍受资本青睐,大健康成为消费升级主要方向。物流服务方面,信息技术倒逼产业链强化供应链协同,未来标准化和管理精益化是趋势,电子商务将迅速发展。

一、外包服务

(一)产业回顾

我国医药外包市场规模超过千亿,拥有较大增量空间。2019年,我国CRO行业市场规模超过800亿元,C(D)MO行业市场规模超过400亿元。

1. 国内多数CRO/C(D)MO公司的核心业务来源为离岸外包

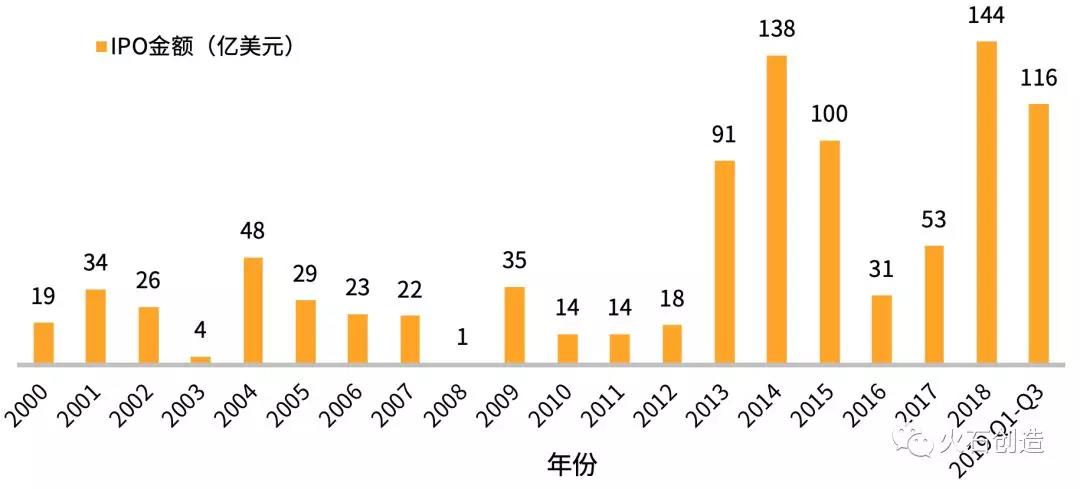

药企研发投入持续增长奠定了CRO行业成长的需求基础,尤其是一级市场回暖、科创板推出,给CRO 带来明显增量订单。美国生物医药行业一级市场IPO近两年井喷式爆发,2018年融资144亿美元,2019年前三季度融资116亿美元,远超2017年的53亿美元。鉴于CRO能够降低成本、缩短研发周期、分散风险,预计CRO整体的外包渗透率进一步提升,行业景气度向上。

图1 2000—2019年Q3美国生物医药行业一级市场IPO情况

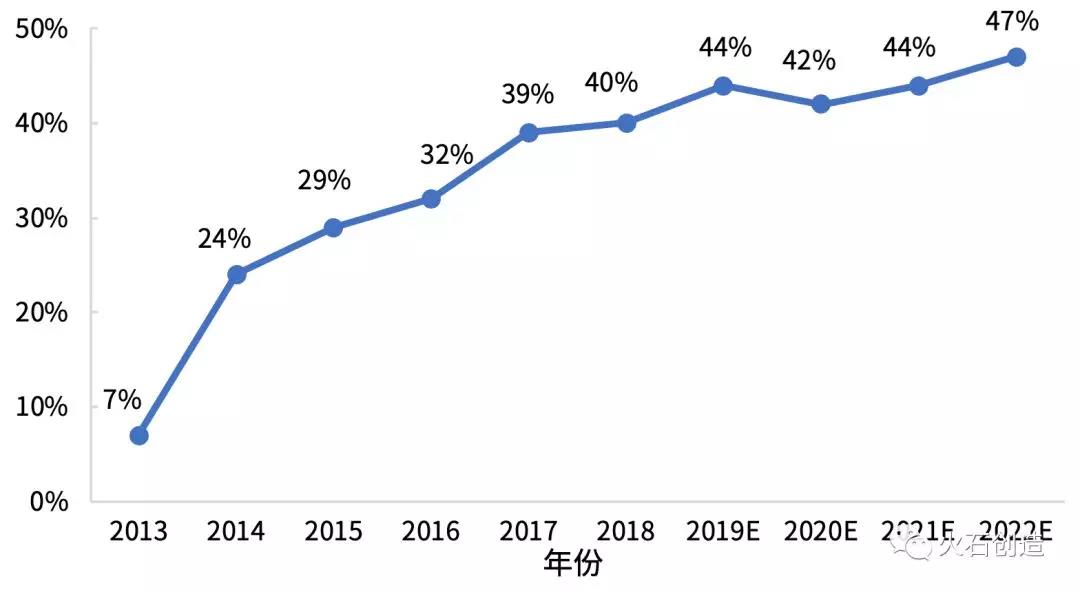

图2 2013—2018年美国中小型企业新药研发占全部企业新药研发比例

2. 国内在带量采购冲击下,药企研发投入继续高增长。

大型创新药企本身研发投入较大,投放在CRO的研发费用也相应有所增加。主要是以恒瑞医药为代表的头部企业。由于在研管线众多,这类企业往往研发外包率较低,并且自身有能力主导研发全流程,一般倾向于将研发流程拆分外包到不同的CRO公司,以分散风险和降低成本。CRO公司仅是这类药企自身研发的辅助。这类企业虽然外包率低,但研发投入持续较高增长,预计外包需求同样增长。恒瑞2019年前三季度研发费用28.99亿元,已经超过2018年全年26.7亿元。

大型仿制药企依赖CRO,创新药的研发外包率较高。这类企业产品基本是仿制药,在后续带量采购中可能收入和利润都将受到冲击。在过去多年的传统药品营销模式下,完成了创新转型的资金积累。但由于创新药研发管线较少,且在研发较早期,企业研发经验不足。相对于头部药企,这类企业更加依赖CRO,创新药的研发外包率较高。如信立泰的核心品种氯吡格雷在带量采购中降价约60%,收入和利润都受到了明显冲击,但2019年前三季度研发费用较去年同期增长2.96亿元,同比增长98.73%。

中小型药企研发外包的需求强烈。中小型制药公司在药物获批数量占比上不断提升,逐渐成为创新药物研发的中坚力量之一。由于体量较小,这些小型Biotech公司对于研发外包的需求往往更加强烈,将推动CRO行业同时获得发展。

表1 国内部分主要CRO和C(D)MO企业情况

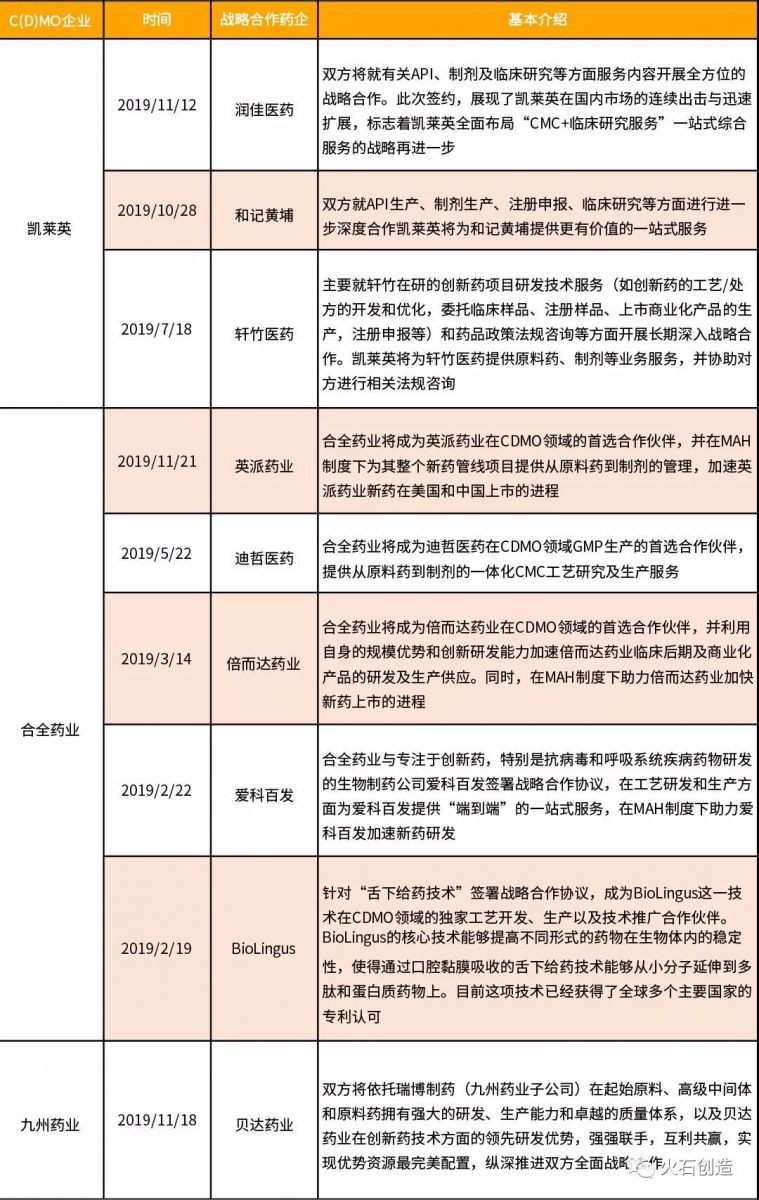

国内CDMO企业与多家新药研发企业已签订战略合作协议,充分发掘双方分别在研发及生产端的优势,强强联合、深度绑定。近几年包括替尼类小分子肿瘤药在内的多个重磅品种销售放量,后续再鼎、和黄、倍而达等新药企业的一系列新药品种上市销售,拉动国内创新药企业大发展的同时也将推动CDMO企业趁势快速成长。

表2 2019年部分国内C(D)MO企业与新药企业战略合作情况

(二)产业趋势

1. 医药外包服务企业正由简单的“技术转移+生产”提升为“研发+生产”服务。

2019年11月,凯莱英投资承建的凯莱英金山生物技术研发中心启动运营,将为客户提供生物创新药研发及GMP生产等服务,这标志着其正式将业务版图扩张至生物药CDMO领域,“CMC+临床研究服务”一站式综合服务能力全面提升。

2. 医药外包公司与甲方企业合作模式也由原来单纯的一次性 交易的初级订单合同模式(传统模式)转变为传统模式、创新型模式、结果导向模式与风险共担模式等多种合作模式。

2019年2月,合全药业与BioLingus签署独家技术合作及市场推广协议,共同深耕“舌下给药技术”;2019年6月18日,康龙化成宣布战略性投资北京联斯达医药科技发展有限公司,并建立战略合作关系,致力于可持续发展及深层次的合作等。

3. 行业集中度进一步提升,竞争加剧,单一业务能力的医药合同外包服务公司将在未来的竞争中处于劣势。

基于节约成本和加快研发进度的考虑,企业会将研发业务外包给市场占有率高,并且能够提供一站式服务的医药合同外包服务公司。国内主要医药合同外包服务企业为了增强客户粘性已开始着手补齐短板向全产业链布局,2019年05月06日,药明康德通过收购Pharmapace,提升其在临床研究过程中的数据统计分析能力。

2019上半年药明康德临床CRO业务同比增长超过100%。大型医药合同外包服务企业通过并购整合、战略合作加速“一站式”服务很大程度上促进了行业集中度的提高,有利于优化产业结构和资源配置,综合性一体化医药合同外包服务企业将更具竞争力。

4. 环保安全标准提升,行业洗牌向头部企业集中,进一步提高行业集中度。

近年来,由于环保政策压力持续,各地原料药厂成为治污重点。受环保政策法规及其带来的成本上升影响,大量中小原料药厂被关停。环保压力的加大必将倒逼中小型企业退出市场,使原料药供应格局得到改善,剩余的龙头企业可以拥有更强的市场议价能力,避免价格战的恶性循环,集中度提升后的原料药企业将享受更大的市场份额、更高的盈利能力、更低的业绩波动及更良好的发展环境。原料药中间体行业在产业链上得以迈上新的台阶。

表3 2019年全国部分地区的主要环保政策

二、商业服务

2019年上半年我国三大终端(公立医院、零售药店、公立基层医疗)药品销售额实现9087亿元,同比增长5.8%。从实现药品销售的三大终端的销售额分布来看,第一终端公立医院终端市场份额最大,2019上半年占比为67%,第二终端零售药店终端市场份额2019上半年占比为23.1%;第三终端公立基层医疗终端市场占比为9.9%。第一终端与第三终端合计,医院市场占比约76.9%。

从我国零售药品终端两大细分市场的对比来看,零售药店终端还是以实体药店为主,从增长率看,网上药店销售规模的增长率远超实体药店。网上药店市场2019年上半年销售额为70亿元人民币,同比增长40.6%,但相对药品销售额9087亿元而言,整体占比不足1%,仅为0.77%。2019年,国家明确将互联网医疗纳入医保支付范畴。“互联网+”医疗服务加快发展,多地出现处方流转平台。

药品零售企业依旧受资本青睐。2019年11月,方源资本战略入股老百姓大药房,助推医药零售整合升级。 “药便利”获得由GGV纪源资本和何小鹏3000万元联合投资,用于24小时“到家服务”及“无人化销售服务”平台新业务线拓展、线下业务扩充等。

大健康成为消费升级的主要方向。随着全民保健意识增强,预计到2020年大健康产业市场规模有望超过10万亿元。京东平台医药健康类产品2019年双十一销售额8分钟破亿,全天同比增长率超过120%,医药健康品类的增长势头迅猛。

但与此同时,我们观察到近期多家药企发布文件,要求下游经销商停止向网络平台供货,其原因是“电商乱价”。医药电商固有其优势:与生俱来的价格透明、低价引流等,冲击了药企原有的价格体系,乃至于销售体系。但是,医药电商的出现,给医药的销售开辟了新路径,给老百姓购药带来了便利,接下来,药企、经销商和医药电商之间的博弈尚会持续。

总体而言,受制于国家集中采购、国家医保管控的加强、医联体的推进和重点监控药品目录的执行,全年药品销售额增速出现了逐步放缓的趋向,同时基层医疗市场的比重在增加,也反映了国家政策调整对患者就医的影响和行为的改变。同时,新《药品管理法》的实施,使合规经营成为立足的前提。这不但有利于规范药品零售行业的经营环境,而且有利于加快药店的“洗牌”进度。而仿制药一致性评价、“4+7”药品带量采购、医保专项整治等一系列举措实施的结果表明,药品零售走规模化发展的道路是必要的应对策略。

三、物流服务

医药物流作为现代物流中的重要组成部分,承担着医药流通和周转的重要职责。按企业性质可分为四类:(1)大型医药企业直属的物流子公司;(2)垂直于医药行业的专业物流公司;(3)传统综合物流企业;(4)属于电商平台直属的物流企业。

目前,国药控股、华润医药、上海医药和九州通是国内前四大医药商业公司,在制药工业和零售均有所涉及并且均具有较大的市场规模和较高的市场地位。2019年上半年,四大药商巨头的营业收入、净利润增长可观,尤其是净利润,四家企业增长率均达到两位数。

表4 国内四大医药商业企业2019年上半年财务情况

(一)产业回顾

1. 行业快速发展,集中度提升。

2019年,国药控股并购数十家第三方地方药商、药企以及医疗器械企业以扩大市场份额,如喀什三师药业零售连锁有限公司、国大药房巴彦淖尔有限公司等;九州通并购取得内蒙古兴安盟(乌兰察布)、贵州黔东南(天柱)、贵州黔西南(兴义)和河北黄骅等4个地市级物流中心/网点,以扩大市场规模。随着医药物流市场的逐步开放,市场竞争会持续加剧,药企物流(资源优势)、全网物流(网络及运营能力出色)及电商物流(流量优势)将会是未来市场的主要参与者。

2. 运输资质放开,企业加速布局行业竞争加速。

2019年,中国物流与采购联合会医药物流分会发布“2019医药运输五十强”,其中北京有12家五十强企业,上海9家,山东6家,江苏5家,主要在华北和华东地区的东部沿海地区。医药运输企业业务类型可分为综合型、供应链型、干线型和其他型,五十强企业中综合型22家,供应链19家。随着医药行业环境调整,成为综合型和供应链型企业,为上游客户提供多元化、专业化服务是趋势。

(二)产业趋势

1. 医药物流将标准化、国际化。我国医药生产企业和商品批发企业还未形成统一的药品标准编码,严重约束了不同领域间信息传递和共享。为避免错误,提高运作效率,医药物流需要严格执行统一完善的技术标准、名称、质量体系,使得医药物流规范化、高效化,国际化。

2. 第三方物流服务能力将不断提高。随着我国医药流通体制改革的深入推进,以及专业化分工趋势加剧,第三方医药物流逐渐得到业内外的普遍重视,并呈现出良好的发展势头。两票制等新政又给予第三方物流成长更多机会,所以未来更多企业参与药品配送业务是必然趋势。但是,我国第三方物流服务并不是十分完善,服务管理的能力还有进一步提升的空间。

3. 电子商务将迅速发展。目前医药电商政策虽有反复,药企、经销商和医药电商之间尚有博弈,但互联网+医药流通行业方向明确。各地试点电子处方和处方外流,鼓励“网订店取,网订店送”新型配送方式。

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57