各大药企一年一度的成绩单陆续出炉,有人欢喜有人愁。

“创新”一直是药企绕不过去的关键命题,“研发投入”则是形成“创新”闭环的一个启动环节。

据数据统计,全球研发投入Top 十药企的研发投入,总额高达1043.2亿美元(折合人民币7171.1亿元),总额同比上涨3.3%。

而对比国内来看,中国研发投入Top 十药企的累计研发投入,仅有377.88亿元,与全球相比,约19倍差距,仅为全球的5%左右,研发投入总额差距明显。

从靶点方向来看,中国有49%的研发管线集中在成熟靶点,而美国只有32%。

以下为具体分析。

研发投入Top 十,

全球VS中国

从全球榜单中看,药企研发投入Top 十几乎没有发生显著变化,只是排位上有一些微调。

表1 2021、2022全球研发投入Top 十药企对比

全球研发投入Top 十药企的研发投入,总额高达1043.2亿美元(折合人民币7171.1亿元),总额同比上涨3.3%。

意味着在新冠疫情与经济复苏的双重冲击下,排名靠前的大药企继续通过研发发力,实现破局。

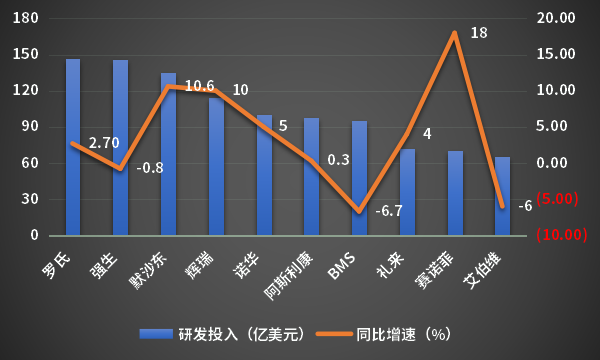

从具体增速来看,只有强生、BMS和艾伯维有所下降,其他几家均持续加码,赛诺菲、默沙东和辉瑞更是实现双位数的增长。

图1 全球Top 十药企研发排入及同比增长分析

从榜单上,罗氏依旧是全球最大制药公司的佼佼者,研发投入接近150亿美元。

强生与其差距大约仅为1亿美元,考虑到汇率波动,实际上不相伯仲,默沙东以135.5亿美元紧随其后。

第一梯队后的企业,排名4-7的研发投入基本在100亿美元上下;第三梯队的礼来、赛诺菲、艾伯维基本在70亿美元上下。

三个梯队泾渭分明,侧面反映出企业的研发实力与营收规模。

相较而言,中国药企Top 十的累计研发投入仅有377.88亿元,与全球Top 十相比,差距大概19倍,即仅为全球的5%左右,研发投入总额差距明显。

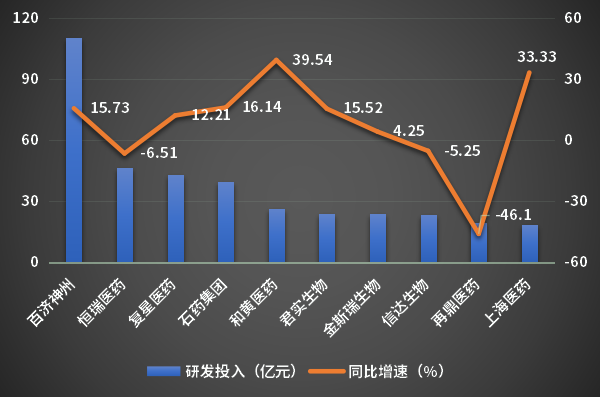

图2 中国Top 十药企研发排入及同比增长分析

从研发增速上,中国药企Top 十平均增速为5.6%,略高与全球Top 十,呈现出奋起直追的态势。

同比情况而言,恒瑞医药、信达生物和再鼎医药研发投入呈现负增长,一方面可能收到营收预期转弱的影响,另一方面可能是研发策略的调整。

而在研发端持续发力的企业有和黄医药(39.5%),上海医药(33.3%),石药集团(16.1%)和君实生物(15.2%)。

从榜单位置上分析,百济神州遥遥领先,一枝独秀,是中国唯一一家研发投入突破百亿大关的企业,其余的不足50亿元,与CP对手“恒瑞医药”比对,一倍有余。

第二梯队的恒瑞医药、复星医药和石药集团的投入差距不大;第三梯队的企业基本在20亿元上下,榜单位置变动较为频繁。

从研发投入维度管中窥豹,中国创新药研发生态尚未展成熟,与全球头部NMC相比,仍有较大的差距。

研发竞争格局对比

过去几年,业内一直流传中国药企喜欢做“Fast follow”,闯荡无人区的动力稍有不足。

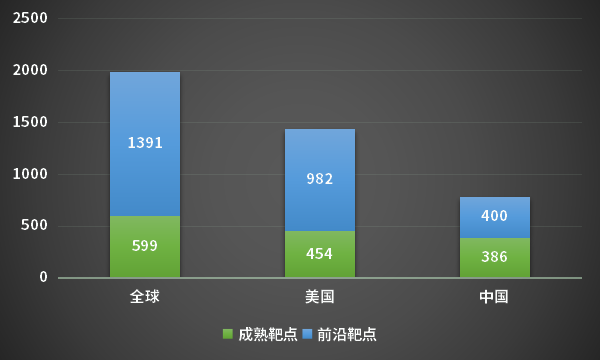

从靶点的研发状态可见一斑。成熟靶点是指已经经过临床验证,有产品获批上市的对应靶点,而前沿靶点则是代表暂未有产品获批存在较大的靶点不确定性。

从成熟靶点和前沿靶点的统计中,可以看出中国有49%的研发管线集中在成熟靶点,而美国只有32%。

从具体的靶点研发中,美国企业在研产品集中度最高的靶点是SARS-CoV-2,有96个管线,其后是HIV-1(69个)、CD19(68个)。

而中国在研产品集中度最高的靶点则是CD19,高达140个,紧随其后的是EGFR(88个)、PDL1(81个)。

中国在研品种的同质化现象更为强烈,对于新兴靶点的探索,中国的药企仍可以有更大的驱动力。

图3 成熟靶点和前沿靶点研发统计分析

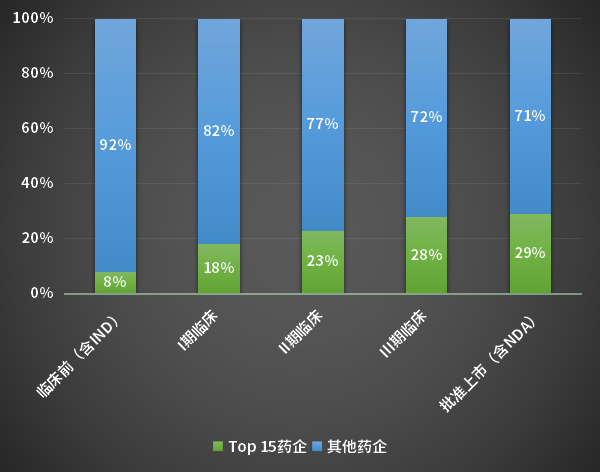

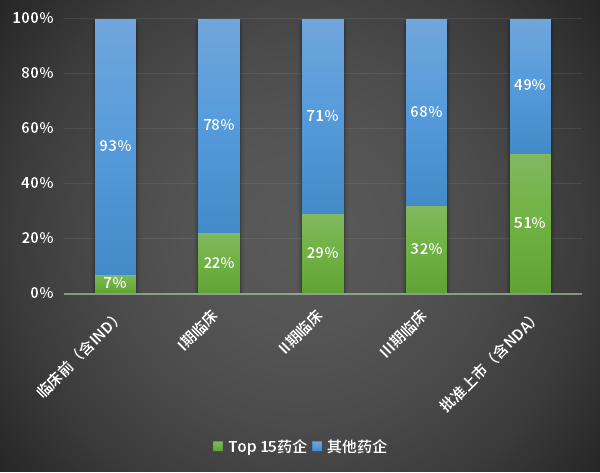

从创新药的研发阶段,我们进一步对比中国和国外的竞争格局。

中国Top 15的药企,与国外相比,成熟项目相对较少,即头部玩家优势还未成型。

这既是好事,也是坏事。好事是未来还有窗口,企业仍可能跻身一流。坏事是研发资源的分散,必然会导致同质化竞争同时削弱整体的合力。

国外Top 15的药企,批准上市的产品超过了一半,达到了51%,这些产品的上市产生的现金流会进一步强化企业的竞争优势。

而这个数字,中国仅有29%,差距较为明显,中国的企业仍未实现较好的商业回报。

如果从步入II期临床阶段分析,差距也不少。

国外的创新生态基本是,前期由Biotech等小公司主导,后期由NMC主导。

中国的创新生态,仍然任重道远。

图4 中国不同研发阶段项目统计分析

图5 国外不同研发阶段项目统计分析

展望:创新研发突破点

中国的医药行业经过多年的发展已具备良好的产业基础,药品审评审批的速度也越来越快,基础总体向好。

长期来看,中国药企创新的趋势不会变,中国医药市场规模不断扩大的趋势不会改变。

变的是,创新药赛道从从上半场的“海选排位赛”进入到了下半场的“淘汰竞争赛”。

真正大浪淘沙、脱颖而出的将是具备全球竞争优势的创新药研发企业。

要形成全球竞争优势,药企就要注重以下3点:

谁能逆流而上?谁被大浪淘沙?我们拭目以待。

数据来源:药智数据、企业年报、网上公开数据

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57