2024年伊始,美国775种品牌药物涨价,具有挑衅意味的是,涨幅中位数为4.5%,高于通胀率,其中GLP-1药物,司美格鲁肽糖尿病适应症涨价3.5%,患者每月花费接近970美元,替尔泊肽糖尿病适应症涨价4.5%,每月花费近1070美元。

与此同时,国内一家上市药企掌门人则忧心忡忡,警告生物医药产业有可能失去整体创新能力与优势。

2015年是中国创新药元年,八年间繁花似锦,大有追赶美国生物科技之势,但整个体系依然脆弱,不仅受投融资寒冬压制,创新药进院比例也严重偏低。

创新药九死一生,历经药监审评、医保准入的考验,最后进入医院还有一堆关卡,距离患者道阻且长。这可能也是Biotech商业化出现危险信号的原因之一,部分上市3年左右的明星药物有停止销售爬坡的迹象。

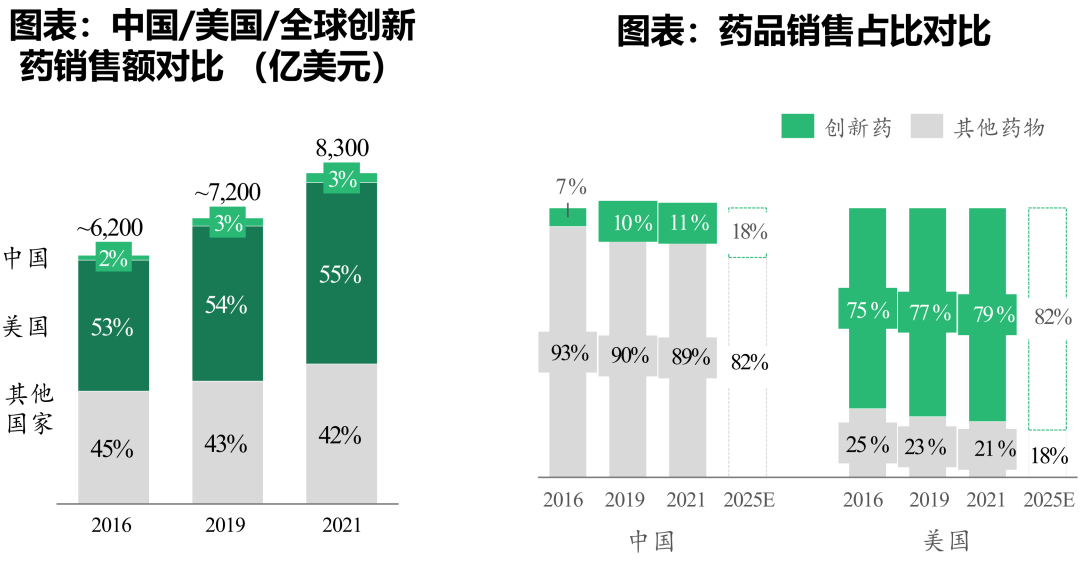

创新药(包括进口创新药)占全国药品销售额约1/10,匪夷所思,但多方数据交叉验证,这基本属实。

中国医院用药10大主要产品,至今仍与全球创新药体系脱节,其中7个对应原研药全球首次上市时间已超过15年。

站在悲观的另一边,创新药进院比例畸低,也意味着向上替代空间之浩瀚。

2023年第三季度医院用药十大主要产品(按季度销售额排序)

01

与创新世界脱节

据IQVIA统计,2023Q3中成药在中国医院市场的占比仍位列第一,季度销售额同比增长4.1%,其MAT年销售额同比增长7.6%。

IQVIA中国医院用药十大主要产品榜单,有一种浓郁的怀旧风,令人恍惚置身于上个世纪。

截至2023Q2,中国医院用药前十,共有5个对应原研药全球首次上市时间是在上个世纪,其中舒普深、加罗宁、贝 林、赫赛汀、诺雷得对应原研药上市时间,分别为1982年、1989年、1997年前、1998年、1990年。有9个对应原研药全球首次上市时间已超过10年,仅有泰瑞沙(奥希替尼)稍微年轻,获得FDA批准上市已近10年,是首 个获批用于经EGFR-TKI治疗失败后病情进展的T790M突变阳性NSCLC的靶向药。

直到2023Q3,诺和泰(司美格鲁肽)把赫赛汀挤出前十,才注入一线新鲜血液。

医院用药前三长期由辉瑞舒普深、石药恩必普、扬子江加罗宁把持,其中舒普深、加罗宁一直存在滥用争议。

辉瑞舒普深(头孢哌酮舒巴坦) ,属第三代头孢菌素类复方制剂,其单方头孢哌酮1982年在美国上市,而后或因耐药及不良反应已被退市,复方制剂头孢哌酮舒巴坦由于溶血性副作用和稳定性较差,在其原产国美国至今未被FDA批准上市。1994年,头孢哌酮舒巴坦由大连辉瑞公司以商品名“舒普深”引进国内供应临床使用。由于每年花费巨资进行推广,由美资主导的头孢哌酮舒巴坦2021年销售额为64.67亿元,2022年突破80亿元(辉瑞占据80%以上院内市场份额)。

扬子江加罗宁(地佐 辛注射液),用于使用阿 片(鸦 片)类镇痛药物治疗的各种疼痛,原研药由Wyeth-Ayerst实验室研发,2000年在美国退市,后经扬子江和天津药物研究院重新开发,2009年国内获批上市。地佐 辛注射液2021年院内销售额73亿元,2022年下滑至60亿元。

中国医院用药前十之现状,折射着既得利益,人情世故,也折射出国产创新药仍处于生命周期初始阶段。仅有两款创新药(进口的奥希替尼、司美格鲁肽)上榜,既无2023年新晋全球药王K药(默沙东PD-1),更无国产PD-1及任何创新药。

数据来源:BCG,东吴证券研究所整理

02

进院被拦在哪里?

据BCG测算,2021年中国创新药销售额约250亿美元,占全国药品销售额约11%;美国创新药销售额约4565亿美元,占美国药品销售额约79%。

据华中科技大学同济医学院陈昊2020年提供的一组数据显示,近两年上市的创新药,其销售渠道主要是在DTP药房而非医院,而且DTP药房销售占比可达90%以上。

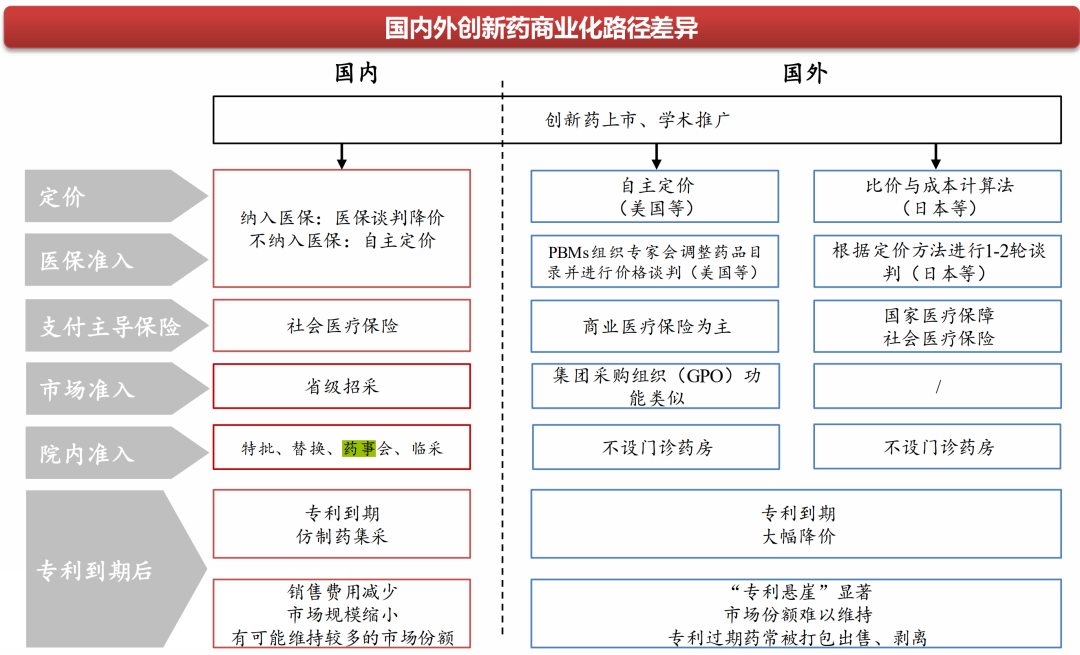

创新药错失医保资格,可能丢失很大一部分院内市场,而纳入医保的创新药到真正在院销售,现实仍然骨感。

据中国药学会对国内1420家二、三级样本医院的统计调查,以2018—2019年纳入国家医保目录的肿瘤创新药为例,至2020年第三季度,进院比例仅为15%—25%。

据RDPAC市场准入高级总监李京帅对媒体介绍,从2021年国谈药品落地情况来看,截至2022年底,多数国谈肿瘤药的重点医院进院率约20%-50%,如果从全国3328家三级医院来看,进院率约2%-14%,多数低于10%,个别超过20%。

高值创新药被拦在院外的后果是,患者可能不得不自费购买医保用药。进院难的现实千头万绪,未能穷尽,我们简要分析两个重要环节。

一是各级医院受用药总品种数量的限制。三级综合医院原则上药品总数不超过1500种,三级专科医院不超过1200种,二级综合医院不超过1000种,二级专科医院不超过800种。2019年以前国家将三级综合医院原则上不超过1500种药品作为医院等级评审的指标之一。根据国家卫健委《三级医院评审标准(2020年版)》后,“三级综合医院原则上不超过1500种药品”这一评审指标已被取消,但各地医院仍按固有习惯执行,导致新增国谈药品进来,必须挤出相应数量的旧药,博弈激烈。

二是药事会制定和审核医院处方目录,充满不确定性。药事会召开不及时、不固定,甚至一年以上才召开一次,进一个新药就得出一个旧药,变成利益博弈,而不单纯是临床处方的需求。同靶点药物,即使适应症不同,也很可能算成一种药,这家进了,另一家可能就进不去。整个进院程序复杂耗时,包括科室提出临床申请、药事委员会审核、药品遴选、供应商遴选、执行药品采购。

地方医保基金承受力,“国谈药品不占药占比”落地情况,以及结余留用,也让医院难以过多使用高值创新药。

数据来源:政府官网,西南证券整理

03

历史进程的受益者

创新药生存环境的改善,一定程度寄希望于国内商业医保的崛起。

参考美国,商业医保是处方药的主要支付方,保险公司话语权远大于医院。美国民营医院(尤其是非营利性民营医院)占比高,与商保合作意愿强。

超过60%医疗保险机构将药品目录管理及其他药品服务项目委托给第三方,即PBMs(药品福利管理机构)。PBMs的重要职责是为各种保险计划制定报销目录,即处方集 (formulary)。PBMs 通过组建独立的医生、药师、临床专家委员会共同制定处方集。

商业医保机构掌握报销权,进而主导药品入院权,但报销目录是委托给第三方管理,第三方又把报销目录委托给第三方专业人士来制定或动态调整。

第三方是一个兼顾效率与公平的制度设计。

在扫除进院关卡上,上海走在最前列,2023年底明确对各级医院的用药目录品种数不设数量限制,还要求定点医疗机构应在《上海药品目录》发布后1个月内,及时召开药事会议,充分考虑新增药品(特别是谈判药品、竞价药品)及调整适应症药品的临床应用,合理优化本院药品用药目录,做到“应配尽配”。

广州仍然是改革先锋,今年1月出台促进生物医药产业高质量发展的若干政策措施,建立广州重大创新药械产品目录,FIC或BIC创新药品以及三类医疗器械,定期更新纳入产品目录,建立目录产品的采购奖励制度,督促医疗机构做到“应配尽配”,产品不纳入医疗机构药占比和耗占比考核范围。鼓励国产化替代产品纳入创新产品目录,加大医疗器械、制药设备、核心零部件的首台(套)重大装备认定,提高市级以上认定产品的奖励支持力度,并对及时采购使用的企事业单位提供支持。除国家谈判药品和集中带量采购的药械外,其他创新药械由企业和医疗机构自主议价。

非常给力!

除销售能力,临床数据是否足够硬核,临床疗效是否获得医生认可,产品临床布局是否和市场格局变化保持同频,都是商业化成功的关键。

随着国产创新药质量的提升,产品力的决定性作用越来越明显。康方生物AK104的CR率很高,这对于患者来说,有很高吸引力。百济神州替雷利珠单抗,由于结构上的改进,具有疗效优势,逆势实现销售增长。

中国生物医药产业由医疗改革与海归科学家创业共振,一经发动起来,崛起的历史进程就不可能逆转。国内创新药企“以义取利,不唯利是图”,相比海外药企承担着更多社会责任,活下来的将成为这一历史进程的受益者。

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57