当Semaglutide与tirzepatide在肥胖症领域的竞争如火如荼之时,后浪们的较量已经箭在弦上、一触即发,针对BIC(Best-in-class,同类最 佳)的竞争已经拉开序幕。

01

12周减重13.1%,

BIC潜力巨大

首先声称有望成为BIC的候选药是诺和诺德的每日口服制剂amycretin,诺和诺德的首席执行官Lars Fruergaard J?rgensen最近表示,amycretin可能成为治疗肥胖症的BIC。

Amycretin是GLP-1和胰淀素双受体共激动剂(图1),目前处在I期阶段,并取得了12周减重13.1%的成绩,远超Wegovy同期6%的表现。

图1 Amycretin的减肥作用机制

图片来源:Novo Nordisk

目前尚不清楚amycretin的分子结构,但从其使用渗透增强剂SNAC的技术特征来看,其分子应该是多肽模态。诺和诺德表示,amycretin将于今年下半年进入II期研究,预计2026年初获得结果,期待2030年前将其推向市场。

与诺和诺德发布amycretin I期结果几乎同时,Viking Therapeutics也公布了I期减肥候选药资产VK2735口服制剂的临床结果。VK2735在一项非常小型的试验中,接受最高剂量水平的患者在28天后体重减轻了5.3%,多达57%的患者体重减轻了至少5%。在治疗13周后,VK2735可使体重平均减轻13.1%,这个成绩已经超越了同为GLP-1/GIP双受体共激动剂的tirzepatide的同期表现。Leerink Partners分析师在其研究报告中表示,结果支持VK2735具备BIC的潜力。

Amycretin和VK2735都成为了潜在的BIC,但这在逻辑上并不矛盾,在BIC没有正式加冕之前,在研药物都具有成为BIC的潜力。

但这里的BIC,可能并非狭义上的概念。狭义上的BIC中的“同类”指定通常需要针对相同的靶标,而Amycretin是GLP-1和胰淀素双受体共激动剂,VK2357则是GLP-1和GIP双受体受体激动剂,所以从严格意义上来说这两种药物并非标准的“同类”,Amycretin自成一类,而VK2357和tirzepatide属于“同类”。

BIC药物是指在既定作用机制内被认为优于首 创药物(FIC,first-in-class)和同类药物的后续药物(next-in-class)。与它们相比,BIC可提供更优的疗效、安全性、患者依从性或降低治疗成本。这些优势可以使BIC药物成为其治疗领域的首选疗法。

02

FIC与BIC的商业竞争

FIC是制药公司追求的目标,但如果在追逐FIC的竞赛中失利,仍然可以通过成为BIC实现逆转。

一项研究发现,排名前十的制药巨头,他们开发的靶点中,有68%存在着至少5项资产的竞争。例如至少有50几项涉及PD(L)1的资产开发正在进行之中,因此BIC的竞争非常激烈。

FIC和BIC究竟谁更能取得商业成功?这不能一概而论。

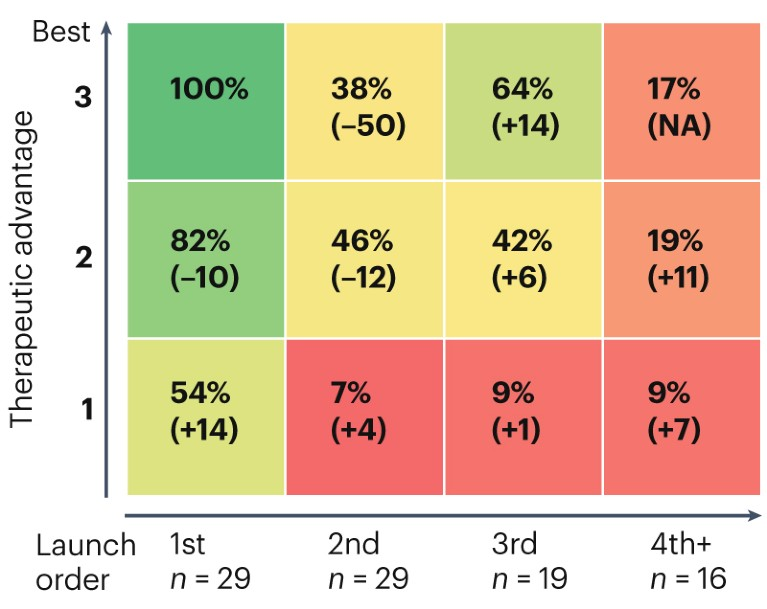

在一项专项研究中,研究人员评估了2010年之后推出的29类具有新机制的药物,总共包括104个产品。研究人员对每种产品的3个指标:上市顺序、治疗优势(按照疗效、安全性和递送打分,1最差,3最好)以及商业成功(预测到2028年的全球销售额)进行了排序,从中分析FIC和BIC的商业表现。

图2 上市顺序和疗效与销售额的关联

销售额以FIC/BIC药物标准化(左上角,100%)

图片来源:Nature Reviews Drug Discovery

分析结果表明,首先推出的具有新机制产品往往表现更好。第二批上市的BIC的销售额,只有那些即是FIC,又是BIC的产品的38%。相比之下,疗效中等的FIC的销售额是那些同为FIC和BIC产品的82%,但却是第二批上市的BIC药物的两倍多。即便是那些相对疗效最差的FIC,也能获得同为FIC和BIC产品54%的销售。这一结果似乎说明了FIC与商业成功之间的关联。

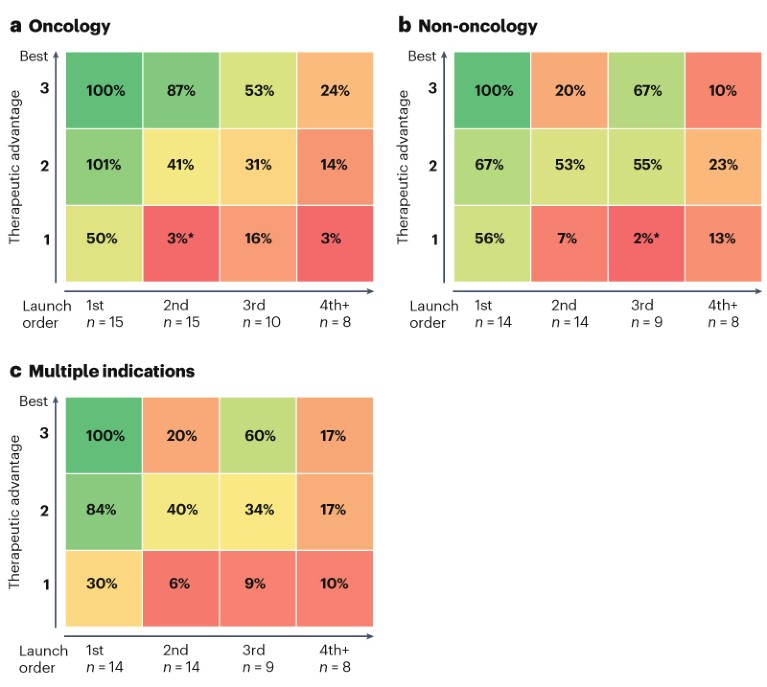

图3 产品销售额与疗效/上市顺序关系的市场细分图

(a)肿瘤学产品,(b)非肿瘤学产品,(c)具有多种适应症的产品

图片来源:Nature Reviews Drug Discovery

从适应症的角度细分,肿瘤学产品似乎更青睐FIC。研究发现(图3a),FIC肿瘤学产品只要具有中等的疗效,就能获得相对于next-in-class产品显著的优势。

相比之下,肿瘤学之外的市场对于后来者更加友善(图3b),尤其是患者有可能“横条”的适应症领域,例如偏头痛、牛皮癣和其他炎症类疾病。在这些领域,产品形成明显差异化的可能性相对较小,进入市场的第一款产品不太可能占据绝 对的统治地位。对于这种特征的产品来说,开发商需要考虑除功效和上市时间之外的其他潜在的差异化因素,包括促销策略或获取优势准入的方法。

在涵盖多种适应症的药物类别中,FIC/BIC的优势非常明显,部分原因在于它们能更快地扩展适应症范围(图3c)。BIC但第二位上市的产品的销售额只有FIC/BIC的20%。

03

后来者的策略

后来者在上市时间上已经丧失了先机,但它们仍然可能取得显著的商业成功。

尽快紧随FIC的脚步推出BIC,或者加大BIC的疗效优势。大多数在FIC推出后2年内上市的BIC能获得至少与FIC相当的商业表现。如果BIC的优势更明显,它们则有望超越FIC的销售额。

开发更有价值的适应症来扩大潜在市场。例如第三个上市的SGLT2抑制剂empagliflozin,即使在没有2型糖尿病的患者中也能降低心衰的风险。

使用具有更好表现的新模态药物:例如CAR-T疗法brexucabtagene autoleucel能够取代双特异性抗体blinatumomab,用于治疗急性淋巴细胞白血病。

市场后来者还可以通过创新的市场准入策略,或者通过更方便的给药方式来促进竞争。

回到诺和诺德和Viking的减肥药潜在BIC,它们在临床数据上已经表现出了超越前辈tirzepatide和semaglutide的减重率。更为重要的是,这两款减肥候选药都是通过口服递送的方式给药。尽管距离这些药物上市还需时间,但面对肥胖症这个庞大的市场(有分析师预测其规模能够达到每年800-1000亿美元的规模),这些潜在的BIC有可能会对市场产生显著的影响。

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57