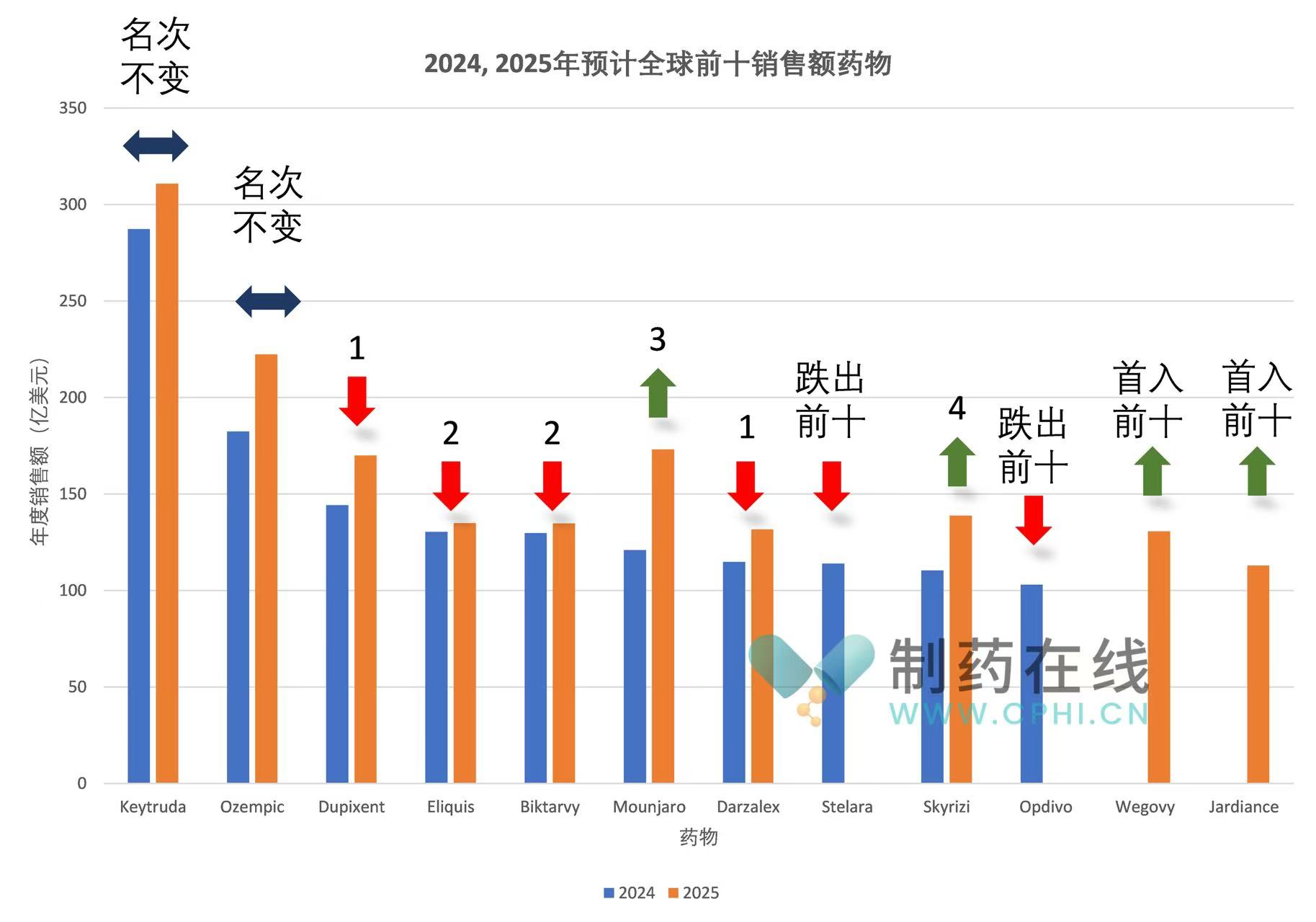

Citeline日前预测了2024和2025年全球药物销售额前十排行榜(图1)。其中引人注意的预测包括以下内容:

● 艾伯维的炎症和免疫学资产修美乐将跌出2024年前十榜单

● 强生的炎症和免疫学产品Stelara将于2025年跌出前十榜单

● BMS的免疫肿瘤学产品Opdivo也将于2025年跌出前十榜单

● 礼来的减肥药Wegovy和礼来/BI的糖尿病药物Jardiance将于2025年跻身前十榜单

● 2024,2025年榜单的前两位将被Keytruda和Ozempic占据

● 礼来的Mounjaro将在2025年升值探花位置

图1. 2024,2025年全球药物销售额排名榜前十预测。(数据来源:Citeline)

图1. 2024,2025年全球药物销售额排名榜前十预测。(数据来源:Citeline)

1.Keytruda

● 开发商:默沙东

● 模态:单抗

● 首次获批时间:2014年9月4日

● 适应症:黑色素瘤、转移性非小细胞肺癌、头颈癌、霍奇金淋巴瘤、尿路上皮癌、胃癌、宫颈癌、肝细胞癌、默克尔细胞癌、肾细胞癌、食道癌、子宫内膜癌、鳞状细胞癌、肝细胞癌、乳腺癌、胆道肿瘤、恶性胸膜间皮瘤

● 预计2024年销售额(排名):287.4亿美元(1)

● 预计2025年销售额(排名):310.8亿美元(1)

Keytruda的销售增长得益于全球对早期适应症的接受度增加,以及全球对转移性适应症的持续需求。作为一款PIP(Pipeline-in-a-pill,自带管线产品)药物,Keytruda自从首次获批以来就在不断扩大标签。近年来,Keytruda在非小细胞肺癌(NSCLC)、三阴性乳腺癌(TNBC)、肾细胞癌(RCC)等早期和转移性癌症中的应用不断增加。这种适应症的扩展使得Keytruda能够覆盖更广泛的患者群体,从而推动销售增长。Keytruda在国际市场上的需求持续增长,特别是在欧洲、拉丁美洲和亚太地区。这些地区对Keytruda在早期和转移性癌症治疗中的需求增加,进一步推动了其全球销售额的增长。Keytruda在辅助治疗中的市场领导地位进一步巩固了其在肿瘤治疗领域的影响力。这种市场地位不仅提升了其品牌价值,也增强了其在医生和患者中的认可度,从而推动销售。

2.Ozempic

● 开发商:诺和诺德

● 模态:多肽

● 首次获批时间:2017年12月5日

● 适应症: 2 型糖尿病,降低心血管疾病风险

● 预计2024年销售额(排名):182.4亿美元(2)

● 预计2025年销售额(排名):222.4亿美元(2)

全球范围内,2型糖尿病的发病率持续上升,特别是在老龄化和生活方式变化的推动下。糖尿病患者对血糖控制药物的需求将进一步推动Ozempic的市场扩展。随着Ozempic在全球范围内的可及性扩大,尤其是在新兴市场的批准和上市,将进一步助推其销售增长。尽管存在供应限制,诺和诺德将通过提高产能和优化供应链管理来应对市场需求的增长,这有助于维持和增加Ozempic的市场供应,也将使Ozempic在2025年继续扩大销售业绩。除此之外,Ozempic降低心血管疾病的风险已经获得FDA批准,这将促进Ozempic被医疗保险计划更为广泛地覆盖,也将促进其2025年的销售额。

3.Dupixent

● 开发商:再生元/赛诺菲

● 模态:单抗

● 首次获批时间:2017年3月28日

● 适应症: 特应性皮炎、哮喘、伴有鼻息肉的慢性鼻窦炎、嗜酸性食管炎、结节性痒疹、慢性阻塞性肺病

● 预计2024年销售额(排名):144.3亿美元(3)

● 预计2025年销售额(排名):170亿美元(4)

Dupixent已经获得多种适应症的批准,包括特应性皮炎、哮喘、慢性鼻窦炎伴鼻息肉、嗜酸性食管炎和结节性痒疹等。随着这些适应症的不断扩展,特别是在不同年龄段患者中的应用,Dupixent的市场覆盖面将进一步扩大。Dupixent在2024年获得了四项FDA的监管批准,包括中重度特应性皮炎、儿童嗜酸性食管炎、青少年慢性鼻窦炎和鼻息肉,以及慢性阻塞性肺病(COPD)。后三项创造了历史,尤其是成为美国首 款针对COPD的生物制剂,这将极大促进Dupixent的销售表现,为其带来新的市场增长点。而且随着对2型炎症相关疾病的认识不断加深,医疗专业人士和患者对Dupixent的需求也在增加。其在改善患者生活质量和减少症状方面的有效性使其成为许多患者的首选治疗方案。Dupixent 主要治疗的特应性皮炎、哮喘等免疫相关疾病多为慢性病,患者通常需要长期维持治疗。这种长期用药需求使Dupixent具有持续的销售增长潜力。特别是随着更多患者接受Dupixent作为标准治疗,销售额在稳固的基础上将得到进一步提升。

4.Eliquis

● 开发商:BMS/辉瑞

● 模态:小分子

● 首次获批时间:2012年12月28日

● 适应症: 预防心房颤动血栓栓塞、预防膝关节置换术后深静脉血栓、预防髋关节置换术后深静脉血栓

● 预计2024年销售额(排名):130.4亿美元(4)

● 预计2025年销售额(排名):134.9亿美元(6)

预计Eliquis在2025年将达到销售峰值,随后将走向逐渐下行的轨迹。Eliquis在欧洲的独占权已于2021年5月到期,仿制药制造商在某些国家开始销售Eliquis的仿制药版本。美国针对活性成分针对apixaban的专利保护期可能将在2026年到期,即便2025年仍处于专利期,仿制药的潜在竞争已经对市场预期产生影响。仿制药的市场进入对Eliquis的销售额产生了压力,争夺了其抗凝血药物市场份额。在国际市场上,Eliquis的平均净销售价格下降,部分原因是仿制药的竞争和市场定价压力。这种价格下降直接影响了Eliquis的国际销售收入。除此之外,Eliquis在多个关键市场已经达到较高的市场渗透率,增长空间有限。此外,随着竞争对手,拜耳和强生的抗凝药物Xarelto的进一步推广,Eliquis的市场份额将进一步被挤压。

5.Biktarvy

● 开发商:吉利德

● 模态:小分子

● 首次获批时间:2018年2月7日

● 适应症:HIV感染

● 预计2024年销售额(排名):129.8亿美元(5)

● 预计2025年销售额(排名):134.8亿美元(7)

吉利德的HIV药物Biktarvy的销售势头也似乎将在2025年出现拐点。这主要是因为Biktarvy自上市以来表现已经非常强劲,已经在主要市场达到了较高的渗透率,新的增长空间有限,难以维持之前的高速增长。尽管Biktarvy仍是领先的HIV治疗药物之一,市场上其他强效的HIV治疗方案(例如Dovato)正在加强竞争,对Biktarvy的销售额造成一定的压制。除此之外,Biktarvy在美国的一项关键专利可能将于2027年到期,这也会对其定价和市场策略产生影响。

6.Mounjaro

● 开发商:礼来

● 模态:多肽

● 首次获批时间:2022年5月13日

● 适应症:2型糖尿病

● 预计2024年销售额(排名):121.0亿美元(6)

● 预计2025年销售额(排名):173.1亿美元(3)

Mounjaro将在2025年将销售额全球排名提升到探花的位置,仅次于药王Keytruda和直接竞争对手Ozempic。同Ozempic一样,Mounjaro的销售额提升得益于其药效逐渐被广大医生和患者认可,以及在T2D以外领域产生的益处逐渐得到了医疗保险提供者的认识,随着其产能的扩增,Mounjaro的销售额提升将是笃定的事情。甚至有分析师预计,2028年Mounjaro 有望超越 Ozempic 和 Keytruda而坐上全球药王的宝座。

7.Darzalex

● 开发商: 强生

● 模态:单抗

● 首次获批时间:2015年11月16日

● 适应症:多发性骨髓瘤

● 预计2024年销售额(排名):114.8亿美元(7)

● 预计2025年销售额(排名):131.7亿美元(8)

Darzalex在多发性骨髓瘤治疗中的适应症不断扩展,特别是在一线治疗领域,包括新诊断患者和复发/难治性患者的治疗。最近的临床试验结果和FDA批准的新适应症(如Darzalex FASPRO在新诊断的移植适合患者中的应用)进一步扩大了其市场。FDA在2024年批准了Darzalex与bortezomib、lenalidomide和dexamethasone(D-VRd)联合用于新诊断的多发性骨髓瘤患者的诱导和巩固治疗,这些患者适合自体干细胞移植。除此之外,Darzalex FASPRO(皮下给药形式)提供了更便捷的给药方式,改善了患者的治疗体验,有助于提高患者的依从性和满意度,从而进一步推动销售增长。

8.Stelara

● 开发商: 强生

● 模态:单抗

● 首次获批时间:2009年9月25日

● 适应症:牛皮癣、银屑病关节炎、克罗恩病、溃疡性结肠炎

● 预计2024年销售额(排名):114亿美元(8)

● 预计2025年销售额(排名):跌出前十名

Stelara的关键专利在2023年就已到期,但通过"以打促谈"的策略同生物类似药制造商达成协议,将其产品的最早上市时间推迟到2025年1月1日。这一点同当年艾伯维为修美乐"续血沿寿"的策略如出一辙。目前已经有五款Stelara生物类似药获得了FDA的批准,但由于与强生达成的协议,将在2025年纷纷上市。其中包括安进的Wezlana (ustekinumab-auub,预计2025年1月1日上市)、Alvotech和Teva Pharmaceuticals的Selarsdi (ustekinumab-aekn,预计2025年2月1日上市)、Samsung Bioepis的Pyzchiva (ustekinumab-ttwe,预计2025年2月22日上市)、Fresenius Kabi和Formycon的Otulfi (ustekinumab-aauz,预计2025年2月22日上市) 和Accord BioPharma的Imuldosa (ustekinumab-srlf,预计2025年5月15日上市)。在众多生物类似药上市的情况下,强生的头号产品Stelara销售下滑就是必然的事情。

9.Skyrizi

● 开发商:艾伯维

● 模态:单抗

● 首次获批时间:2019年4月23日

● 适应症:斑块性银屑病、银屑病关节炎、克罗恩病、溃疡性结肠炎

● 预计2024年销售额(排名):110.4亿美元(9)

● 预计2025年销售额(排名):138.9亿美元(5)

作为老药王修美乐衣钵的继承者,Skyrizi的异军突起担负起了艾伯维在后修美乐时代的希望。同修美乐一样,Skyrizi也获得了相当广泛的适应症批准,这种多适应症的扩展不仅增加了其适用患者群体,还让它在免疫学治疗领域的竞争力进一步增强。Skyrizi在多项临床试验中展现出较高的疗效和良好的安全性,尤其在治疗银屑病和克罗恩病方面获得了显著的临床反应。Skyrizi在多个临床试验中展示了优异的疗效,特别是在与竞争对手药物的头对头研究中表现出更高的疗效。这些积极的临床数据增强了医生和患者对其疗效的信心,使其成为许多患者和医生的首选治疗药物,增加了其市场需求。重要的是,Skyrizi在银屑病治疗市场中已经确立了领导地位,拥有大约38%的美国生物制剂市场份额。其在银屑病关节炎和验证性肠炎中的市场份额也在不断增加,这种市场领导地位有助于推动销售增长。市场准入方面,艾伯维也在市场推广和商业策略上投入了大量资源,以提高Skyrizi的市场渗透率和品牌认知度。这些努力有助于扩大其市场份额并推动销售增长,有助于Skyrizi 2025年攀升到全球药物销售榜第五的高位。

10.Opdivo

● 开发商:BMS

● 模态:单抗

● 首次获批时间:2014年12月22日

● 适应症:黑色素瘤、转移性、非小细胞肺癌、肾细胞癌、霍奇金淋巴瘤、头颈癌、尿路上皮癌、结直肠癌、肝细胞癌、食道癌、恶性胸膜间皮瘤、胃癌

● 预计2024年销售额(排名): 103.1亿美元(10)

● 预计2025年销售额(排名):跌出前十名

Keytruda的最直接竞争对手,BMS的免疫检查点抑制剂Opdivo将在2025年推出全球药物销售榜前十名的榜单。随着越来越多的免疫检查点抑制剂进入市场,尤其是其他PD-1/PD-L1抑制剂的推出,竞争大幅加剧。这些新药不仅疗效相似,有时还提供更好的副作用管理或疗效提升,导致市场份额的分散,进一步削弱了Opdivo的全球销售额。BMS由Opdivo派生出来的联合疗法Opdualag(Opdivo+ LAG-3抑制剂relatlimab,因此得名Opdualag)也将接管Opdivo的部分市场。另一方面,Opdivo的专利保护将在未来几年内面临到期风险(关键专利可能将于2028年到期),一旦生物类似药进入市场,预计会进一步压缩其销售额。

11.Wegovy

● 开发商:诺和诺德

● 模态:多肽

● 首次获批时间:2021年6月4日

● 适应症:肥胖症、降低心血管疾病风险

● 预计2024年销售额(排名): 未入前十名

● 预计2025年销售额(排名):130.7亿美元(9)

Wegovy将在2025年跻身前十榜单,这得益于其出色的功效,以及医疗保险覆盖的逐渐扩大。Semagltuide产能的提高也对Wegovy销售量的迅速提升产生关键作用。

12.Jardiance

● 开发商:礼来/BI

● 模态:小分子

● 首次获批时间:2014年8月1日

● 适应症:2 型糖尿病、降低心血管疾病风险、心力衰竭、慢性肾病

● 预计2024年销售额(排名): 未入前十名

● 预计2025年销售额(排名):113亿美元(10)

Jardiance不仅用于治疗2型糖尿病,还获得了用于治疗心力衰竭和慢性肾病的批准。这些适应症的扩展显著增加了其潜在患者群体,推动了销售增长。Jardiance在多个临床试验中展示了优异的疗效,特别是在心血管和肾脏保护方面的效果。这些积极的临床数据增强了医生和患者对其疗效的信心,从而推动了市场需求。这些因素将帮助Jardiance实现2025年跻身全球药物销售额排行榜前十的成绩。

Ref.

Malone, E. Top 10 Drugs Q2 2024: Mounjaro Comes Roaring In. Skyrizi Also Makes Its Debut. Scrip. 24. 10. 2024.

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57