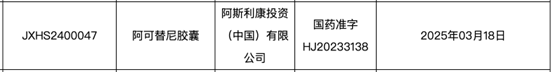

2025年3月21日,中国国家药品监督管理局(NMPA)正式批准阿斯利康第二代BTK抑制剂阿可替尼(商品名:康可期)一线治疗慢性淋巴细胞白血病(CLL)的新适应症。该批准基于中国主导的全球3期ChangE临床试验数据,标志着中国CLL治疗进入靶向药物全覆盖的新阶段。

01

CLL治疗现状:从化疗到精准靶向的跨越

CLL是成人最常见的白血病类型,传统化疗联合免疫治疗(如苯丁酸氮 芥+利妥昔单抗)存在缓解率低、毒性大等局限。近年来,BTK抑制剂逐步成为核心治疗药物。截至2025年,国内已上市的BTK抑制剂包括:

● 伊布替尼(强生/艾伯维):一代BTK抑制剂,但脱靶效应导致房颤、出血风险较高;

● 泽布替尼(百济神州):二代药物,选择性更优,2020年国内获批CLL;

● 奥布替尼(诺诚健华):2021年获批CLL和套细胞淋巴瘤(MCL)适应症。

阿可替尼此次获批一线治疗,成为国内首个覆盖CLL全病程(一线至后线)的BTK抑制剂,直接改写治疗指南。

02

阿可替尼的临床优势:疗效与安全性双突破

此次获批的关键依据为ChangE试验数据。该试验由中国研究者主导,纳入66%中国患者,结果显示:与苯丁酸氮 芥联合利妥昔单抗相比,阿可替尼单药显著延长初治CLL患者的无进展生存期(PFS),且总体生存期(OS)呈现改善趋势。其核心优势包括:

● 高靶点选择性:减少对EGFR、ITK等非靶点作用,房颤和出血风险显著低于一代药物;

● 长期生存数据:全球ASCEND研究中,复发/难治CLL患者接受阿可替尼治疗的4年PFS率达62%;

● 剂型迭代:2024年在美国获批的片剂剂型已提交国内申请,有望提升用药便利性。

03

市场前景:百亿赛道竞争加剧

根据阿斯利康2024年财报,其全球总收入达540.73亿美元,同比增长21%,其中肿瘤业务收入223.53亿美元,同比增长24%,占总收入的41%,继续成为公司核心增长引擎。作为肿瘤领域的重要产品,阿可替尼(Calquence)在2024年实现销售额31.29亿美元,同比增长显著,其中国市场表现尤其值得关注。

● 中国市场增长与挑战并存

2024年阿斯利康中国区营收64.13亿美元,同比增长11%,占全球收入的12%,但第四季度收入同比下降3%,主要受呼吸道药物需求下降及医院预算调整影响。尽管面临调查风波(如涉嫌偷逃税款最高或面临450万美元罚金),公司仍强调对中国市场的长期承诺,全年共有8个新药及新适应症在中国获批,并计划加大研发与生产投资。

● BTK抑制剂竞争焦点

阿可替尼新适应症获批后需加速医保准入以扩大市场份额。阿可替尼与BCL-2抑制剂(如维奈克拉)联用的临床试验持续推进,有望巩固其疗效优势。

● 肿瘤领域多维布局

除BTK抑制剂外,阿斯利康在ADC(抗体偶联药物)和细胞治疗领域动作频繁:2024年德曲妥珠单抗(Enhertu)销售额增长58%至19.82亿美元,适应症扩展至HER2+乳腺癌、胃癌等5类肿瘤;2025年3月,阿斯利康又以10亿美元收购EsoBiotec,加码体内CAR-T疗法(如ESO-T01),进一步强化实体瘤治疗布局(10亿美元!这家MNC再出手!用“体内魔法”改写癌症治疗规则?)。

● 未来增长驱动力

2024年阿斯利康完成9项III期临床研究,2025年计划发布7款新药的III期数据,包括Enhertu在乳腺癌一线治疗的DESTINY-Breast09研究。2025年资本支出预计增长50%,重点投向美国、新加坡、中国无锡等地生产基地,提升供应链韧性。

结语

阿可替尼的获批与阿斯利康在肿瘤领域的多维度布局,凸显了其“靶向+免疫+细胞治疗”的战略野心。然而,中国市场面临的合规风险与集采压力,以及全球细胞疗法赛道的激烈竞争,将考验其长期增长韧性。未来,能否在疗效、合规与成本控制间取得平衡,将是阿斯利康守住百亿市场的关键。

数据来源:

1.阿斯利康2024年财报及公开声明

2.中国国家药品监督管理局(NMPA)批准公告

3.阿斯利康全球收购及合作公告

合作咨询

![]() 肖女士

肖女士

![]() 021-33392297

021-33392297

![]() Kelly.Xiao@imsinoexpo.com

Kelly.Xiao@imsinoexpo.com

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57

2006-2025 上海博华国际展览有限公司版权所有(保留一切权利)

沪ICP备05034851号-57